Кредитные банки пользуются большой популярностью в наши дни и предоставляются свои услуги уже довольно продолжительное время. Самым приоритетным направлением многих банков является кредитование малого и, конечно, среднего бизнеса, так уж сложилось исторически. Есть клиенты, которые работали с банками не один год, а некоторые вовсе двадцать лет и продолжают доверять. На сегодняшний день кредиты предоставляются сроком на три года, средний размер составляет приблизительно 15 000 000 рублей.

Для того чтобы получить кредит в банке клиенту следует иметь следующий список документов:

- документы по залогу;

- правоустанавливающие документы;

- документы по залогу.

За последнее время кредитные банки смогли заметно увеличить портфель в розничном сегменте, если взять, к примеру, Банк «Петрокоммерц», то он составил 27 млрд. Розничный же кредитный портфель практически в два раза обогнал рынок 42% к 22%.

На фоне ухудшения качества розничных кредитов, которые были вызваны по причине закредитованности населения, кредитные банки, стараются повысить уровень доходности в целом розничного бизнеса и последовательно снижать долю просрочки. Чтобы достигнуть динамики во всех регионах, как по качеству кредитного портфеля, так и по объёму бизнеса внедряют новые каналы продаж и розничные продукты. В розничном блоке продолжают демонстрировать довольно высокие темпы роста такой сегмент как ипотеки и автокредитование.

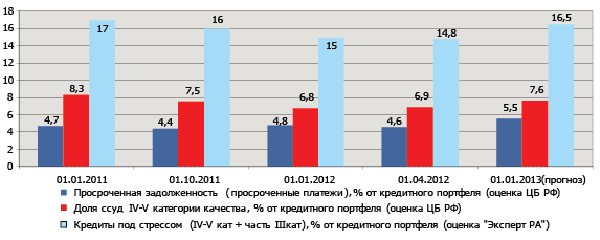

По итогам 2012 года качество кредитного портфеля будет понемногу снижаться, но в целом останется на довольно приемлемом уровне.

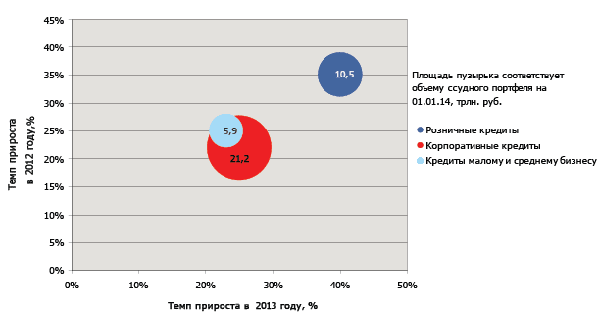

Кредитные банки были готовы к подобной динамике кредитного портфеля - они заметно опережают прирост портфеля ценных бумаг, которые в свою очередь не превысят 15%. Драйвером по некоторым данным является розничное кредитование, его темпы роста прогнозируются выше в 1,5 раза, нежели результаты кредитования малого и крупного бизнеса.

Опережающую динамику продемонстрируют в структуре розничного кредитования сегмент кредитных карт, беззалоговых кредитов наличными и рост POS-кредитов.

Просмотрев статистику можно увидеть, что уже в 2011 году вернулся докризисный аппетит к риску. После этого большинство банков сместили акценты на кредитование населения и реального сектора. Кредитные банки всё же остаются довольно интересным объектом для инвесторов, благодаря чему стартовало несколько удачных проектов относящихся к сфере розничного кредитования. К сожалению, сохранить существующую динамику вряд ли удастся. Ведь для оптимального развития сценария понадобится вовлечение банков в крупные проекты различного масштаба, а также в период спада минимальные потери сектора, и сделать все условия для частного капитала. Нынешняя банковская система отличается своей внутренней диспропорцией и заметно усугубляется за счёт появления внешних и внутренних угроз.

Ужесточились требования к кредитным рискам. Регулятором предпринимаются шаги для перехода к , что может повлиять на деятельность кредитных организаций, но не больших. Средние компании в основном не имеют рейтингов, но применяют рискованные схемы финансирования. Основная деятельность небольших региональных банков заключается в помощи среднему и малому бизнесу. Этот переход может быть сопряжён с ростом ведения бизнеса, что довольно опасно, если нет возможности получить экономии от масштаба или нет большой клиентской базы.